Ley de empleos y recortes de impuestos (TCJA- Tax Cut and Jobs Act)

La publicación 5307 del IRS, contiene las reformas que afectan las declaraciones de impuestos de individuos y negocios de acuerdo a la ley conocida como TCJA. La ley fue promulgada en Diciembre del 2017 y comenzará a implementarse a partir de este año (2019).

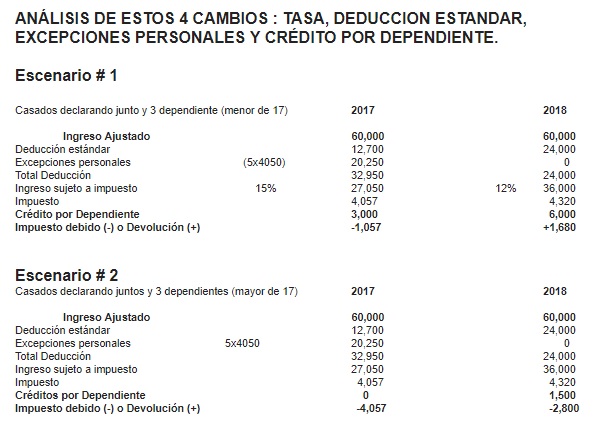

En este blog vamos a resumir los principales aspectos y revisar algunos escenarios que nos pueden ayudar a entender cómo nos afectará de manera particular estos cambios por los próximos 8 años.

Fechas límites para presentar la declaración de Impuestos del año 2018

Declaraciones Personales o Individuales /Corporaciones y Trust.

- Lunes 15 de Abril del 2019

- Solicitando una Extensión de Plazo antes del 15 de Abril de 2019, se podrá presentar la declaración de Impuestos hasta el Martes 15 de Octubre del 2019. (si necesita más tiempo para presentar su declaración, lo podemos ayudar aquí Link)

Asociaciones y Pequeñas Empresas (Partnership & S-Corp)

- Viernes 15 de Marzo del 2019

- Solicitando una Extensión de Plazo antes del 15 de Marzo de 2019, se podrá presentar la declaración de Impuestos hasta el Lunes 15 de Septiembre del 2019. (si necesita más tiempo para presentar su declaración, lo podemos ayudar aquí Link)

El IRS, comenzará aceptando declaraciones de impuestos enviadas electrónicamente a partir :

- Declaraciones de Empresas (Formas 1120, 1120S, 1065) desde el 9 de enero de 2019

- ·Declaraciones de Personas (Forma 1040) desde el 28 de enero de 2019

I. Cambios de Porcentaje (Tasa o Rate) de Impuesto por rango de ingreso.

Para el 2018 la mayoría de las tasas de impuestos han sido reducidas, Las nuevas tasas de impuestos para el 2018 son 10%, 12%, 22%, 24%, 32%, 35%, y 37 %. La tasa máxima bajo de 39,6 % a 37 % , la base imponible o ingreso sujeto a impuesto se incrementó para todos los rangos.

Adicionalmente de bajar la tasa de impuesto, algunos de los cambios de la nueva ley que afectará al contribuyente y su familia, son:

- Se incrementa la deducción standard

- Se eliminan las excepciones personales

- Se incrementa el crédito por los niños (Child Tax Credit)

- Se limita o descontinúa ciertas deducciones.

Ajustes en las Retenciones de Impuestos

El contribuyente debe generalmente pagar al menos el 90 % del impuesto debido al final del año, a través de las retenciones que se realizan en los pagos de nómina, pagos adicionales y pagos estimados o la combinación de algunos de estos. Penalidades pueden ser impuestas por el IRS si no se cumple con este requerimiento. Los contribuyentes deben comenzar analizando las retenciones que les están haciendo en sus cheques de nómina, asegurarse que estas son las adecuadas para no tener sorpresa al final del año.

II. Cambios en la Deducción Estándar

La deducción estándar es un valor que se reduce del ingreso total para determinar el valor sobre el cual se aplicará la tasa de impuestos, de acuerdo al tipo de declarante.

La ley de empleos y recortes de impuestos, prácticamente ha duplicados el valor de la deducción estándar.

Comenzando el 2018 la deducción estándar por tipo de declarante es :

1. Solteros y Casados declarando por separado $12,000 (El 2017 fue $6,350)

2. Casados declarando juntos y viudos…$24,000 (El 2017 fue de $12,700)

3. Jefes de Familia……………………………… .$18,000 (El 2017 fue de $9,350)

III. Excepciones

Por los siguientes 8 años, hasta el 2025 la deducciones por excepciones personales han sido suspendidas, reduciendo el valor de estas a 0, el 2017 el valor de esta excepción era de $4,050 por cada persona que figuraba en la planilla del declarante, incluía el declarante, el esposo (a) y cada uno de los dependientes.

IV. Cambios en Crédito por Dependientes (Child Tax Credit and Aditional Child Credit)

Para el 2018, el Crédito por dependiente se incrementa de $1000 a $2000 por dependiente menor de 17 años calificado, y hasta $1400 de este crédito puede ser reembolsable en este año. Adicionalmente este crédito se disminuye progresivamente hasta los contribuyente con ingresos de hasta $400,000, en el 2017 calificaban solo hasta los $110,000.

Un nuevo crédito de hasta $500,00 por dependiente mayores a 17 ha sido creado en la reforma de impuestos. Este crédito es no reembolsable.

Estos escenarios no representan la declaración de impuestos de ninguna persona en particular y únicamente se ha usado supuestos para analizar 4 cambios de la reforma tributaria, No considera otros créditos, ajustes al ingreso, deducciones, retenciones y pagos adicionales.

CONCLUSION

Estos 4 cambios contenidos en la reformas tributaria, presentan mayor beneficio para los contribuyentes reclamando dependientes dentro de su declaración de impuestos, en comparación con el año anterior debido a que, si bien es cierto por un lado se eliminaron las deducciones por excepciones individuales, por otro lado los nuevos valores para la deducción estándar son más altos que la suma de los montos de la deducción estándar del año anterior más el valor de las excepciones personales del contribuyente y su esposa(o) y se ha creado un nuevo crédito para los dependientes mayores a 17 años que compensa el impuesto que se ahorraban los contribuyentes con las excepciones, adicionalmente el crédito para los dependientes menores a 17 años se duplicó de $1,000 a 2,000, sumado a la reducción de la tasa de impuesto representan una reducción del impuesto adeudado, como se ha determinado en estos ejemplos. Para el escenario #1 la reducción de impuestos para el año 2018 en comparación con el 2017 es de $2.737 y el escenario #2 la reducción es de $1,257

OTROS CAMBIOS EN LA REFORMAS TRIBUTARIA

Además de los cambios que hemos analizado la reforma tributaria determina otros cambios en las reglas relacionadas a las deducciones permitidas en las declaraciones con deducción detallada y ciertos ajustes al ingresos como las deducciones por gastos de movilización por cambios de lugar de trabajo y pagos de soporte a ex-esposo (a), entre otros muy importantes para los dueños de pequeños negocios calificados, contenidos en la sección 199A.

Oscar Peña, RTRP-CPIA

Si deseas contratar los servicios de declaración de impuestos llámanos al 813-756-6931